あなたの人生を応援します。そんなメッセージを伝えるために、公認会計士であり、ライフスタイルサポーターを自称する筆者が日々の生活で感じたことや、お役に立ちそうな情報をお話しています。

〓 Admin 〓

建設業界では、一人親方と呼ばれる個人事業主が多数います。

彼らは建設仕事の下請けを生業としているわけですが、引き受けた仕事が一人では対応しきれないときは他の一人親方に手伝ってもらうこともあります。

よって、何人もの一人親方が集まって一つの現場で作業をするという光景が生まれます。

建設業界はそんな感じで長年やってきたわけですが、この状況がインボイス制度がスタートしたことにより変化が生じるかもしれません。

インボイス制度のスタートにより、登録をするとこれまで消費税の納税が免除されていた免税事業者も消費税の申告と納税が必要になります。

一人親方の多くは免税事業者です。

消費税の申告というのは大きな手間です。

これを各自が行うというのは大変です。

今まで、年商1,000万円以下なら消費税の納税をしなくて済むところに一人親方でいるメリットがあったわけですが、そのメリットがないとなると、一人をやめて、数人で集まって会社を作った方が良いということになるかもしれません。

一般に会社の方が取引をする上で信用があると考えられているので、いつも同じ現場で働いている一人親方同士で結集してもいいかもしれません。

↓応援のクリックまたはタップをお願いします。

人気ブログランキングへ

彼らは建設仕事の下請けを生業としているわけですが、引き受けた仕事が一人では対応しきれないときは他の一人親方に手伝ってもらうこともあります。

よって、何人もの一人親方が集まって一つの現場で作業をするという光景が生まれます。

建設業界はそんな感じで長年やってきたわけですが、この状況がインボイス制度がスタートしたことにより変化が生じるかもしれません。

インボイス制度のスタートにより、登録をするとこれまで消費税の納税が免除されていた免税事業者も消費税の申告と納税が必要になります。

一人親方の多くは免税事業者です。

消費税の申告というのは大きな手間です。

これを各自が行うというのは大変です。

今まで、年商1,000万円以下なら消費税の納税をしなくて済むところに一人親方でいるメリットがあったわけですが、そのメリットがないとなると、一人をやめて、数人で集まって会社を作った方が良いということになるかもしれません。

一般に会社の方が取引をする上で信用があると考えられているので、いつも同じ現場で働いている一人親方同士で結集してもいいかもしれません。

↓応援のクリックまたはタップをお願いします。

人気ブログランキングへ

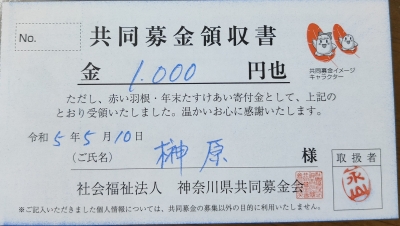

私が住んでいる町内では町内会費と一緒に「赤い羽根共同募金」への寄付金の集金があります。

他にもそういうところはあるのではないでしょうか。

今日お伝えしたいのは、その赤い羽根共同募金に支払をした領収書です。

こちらは、公益法人等に対する寄付になりますので、寄附金控除の対象です。

この領収書の裏面にはそのことが明記されています。

しかし、2,000円を超えた金額でないと税金の計算で考慮されません。

つまり、この領収書1枚だけでは節税になりません。

ですが、最近はふるさと納税をしている人が増えていますので、ふるさと納税をしている人には意味が出てきます。

ふるさと納税も寄付ですので、これらの金額を合算して寄附金控除を計算するからです。

詳しい計算方法は省きますが、私が支払った1,000円からは400円の所得税が控除されます。

400円の節税です。

このためだけに確定申告するのは、どうかなと思う部分はありますが、元々確定申告が必要な人は是非この領収書も加えて申告するようにしてほしいと思います。

↓応援のクリックまたはタップをお願いします。

人気ブログランキングへ

他にもそういうところはあるのではないでしょうか。

今日お伝えしたいのは、その赤い羽根共同募金に支払をした領収書です。

こちらは、公益法人等に対する寄付になりますので、寄附金控除の対象です。

この領収書の裏面にはそのことが明記されています。

しかし、2,000円を超えた金額でないと税金の計算で考慮されません。

つまり、この領収書1枚だけでは節税になりません。

ですが、最近はふるさと納税をしている人が増えていますので、ふるさと納税をしている人には意味が出てきます。

ふるさと納税も寄付ですので、これらの金額を合算して寄附金控除を計算するからです。

詳しい計算方法は省きますが、私が支払った1,000円からは400円の所得税が控除されます。

400円の節税です。

このためだけに確定申告するのは、どうかなと思う部分はありますが、元々確定申告が必要な人は是非この領収書も加えて申告するようにしてほしいと思います。

↓応援のクリックまたはタップをお願いします。

人気ブログランキングへ

サラリーマンとして会社から給料をもらっている人は、年末調整という手続を会社で行うことによって所得税の確定申告をする必要がありません。

しかし、年の途中で転職した人は注意が必要となります。

年の途中で転職した人は、前の職場での給料と転職後の職場での給料を合算して年末調整を行います。

そのため、転職先にて前の職場での源泉徴収票の提出が求められます。

この点は知っている人も多いかもしれません。

さて、問題となるのはちょうど今の時期、年末が近いタイミングでの転職の場合です。

例えば、10月に退職し、11月に次の就職先が内定、12月から勤務開始というケースです。

12月からの中途入社となると、会社によっては12月分の給料は1月に支給されることもあり得ます。

そうすると、年内に新しい職場では一度も給料の支給がないことになります。

年内に給料の支給がなければ年末調整も行われません。

年末調整は年内の最終給与、通常は12月の給与でこれまで天引きしていた所得税を調整する手続ですが、この例の場合は転職先で受け取る給料が年明けになるので、前の職場で最後に受け取った給料が年内の最後となります。

このとき、前の職場で年末調整が行われることはほとんどありません。

つまり、転職先で年末調整が行われない以上、自分で確定申告をする必要があるのです。

年末近くの転職の場合、確定申告が必要になることがあるというお話でした。

↓応援のクリックまたはタップをお願いします。

人気ブログランキングへ

10月からインボイス制度がスタートしています。

昨日は、免税事業者がインボイスの登録をしたらどうなるのか、というお話をしましたが、今日は反対にインボイスの登録をしなかったらどうなるのかというお話をしたいと思います。

免税事業者がインボイスの登録をしないなら、ご自身の事務手続に変更はありません。

請求書や領収書はこれまでどおりの書式で大丈夫です。

しかし、インボイスを発行できないことで、取引相手はそれを嫌がる恐れがあります。

インボイスを出せない業者とは付き合わない、という人も一定数いると考えられ、顧客離れを招く可能性があります。

最悪なのは、売上先が1社しかない、いわゆる下請けとして営業している事業者です。

そういう人は、相手からインボイスやれと言われたら断れないでしょう。

免税事業者にとって、相手先との関係が変わるかもしれないというのがインボイス制度なのです。

怖い。

↓応援のクリックまたはタップをお願いします。

人気ブログランキングへ

■関連記事

免税事業者がインボイス登録するとどうなるのか

昨日は、免税事業者がインボイスの登録をしたらどうなるのか、というお話をしましたが、今日は反対にインボイスの登録をしなかったらどうなるのかというお話をしたいと思います。

免税事業者がインボイスの登録をしないなら、ご自身の事務手続に変更はありません。

請求書や領収書はこれまでどおりの書式で大丈夫です。

しかし、インボイスを発行できないことで、取引相手はそれを嫌がる恐れがあります。

インボイスを出せない業者とは付き合わない、という人も一定数いると考えられ、顧客離れを招く可能性があります。

最悪なのは、売上先が1社しかない、いわゆる下請けとして営業している事業者です。

そういう人は、相手からインボイスやれと言われたら断れないでしょう。

免税事業者にとって、相手先との関係が変わるかもしれないというのがインボイス制度なのです。

怖い。

↓応援のクリックまたはタップをお願いします。

人気ブログランキングへ

■関連記事

免税事業者がインボイス登録するとどうなるのか

今月からインボイス制度がスタートしました。

消費税の申告が免除されている免税事業者も、中にはインボイスの登録をしている人がいるようです。

そこで、免税事業者がインボイスの登録するとどうなるのかお話したいと思います。

端的に申し上げますと、免税事業者がインボイス登録をすると、免税事業者ではなくなります。

つまり、消費税の申告と納税が必要になります。

今まで、消費税が免除されていたところ、一転して納税が必要になるのですから、当然負担が増えることになります。

例えば、年商800万円という事業者の場合、その中に含まれる消費税は約72万円です(税率10%)。

そこから経費に含まれる消費税を引くので、実際の納税額は3〜40万円くらいになるかと思います。

少なくとも、今までより手取りが少なくなることは確実です。

加えて、消費税の申告は知識がない人にはかなり難しいので税理士に頼むことになるでしょう。

そうしますと、税理士に払う手数料も発生します。

というわけで、インボイス制度はこれまで免税事業者だった人にはデメリットしかないのです。

取引先との関係上、インボイス登録をせざるを得ない人もいらっしゃると思いますが、登録しないで済むなら登録しない方がお得です。

↓応援のクリックまたはタップをお願いします。

人気ブログランキングへ

消費税の申告が免除されている免税事業者も、中にはインボイスの登録をしている人がいるようです。

そこで、免税事業者がインボイスの登録するとどうなるのかお話したいと思います。

端的に申し上げますと、免税事業者がインボイス登録をすると、免税事業者ではなくなります。

つまり、消費税の申告と納税が必要になります。

今まで、消費税が免除されていたところ、一転して納税が必要になるのですから、当然負担が増えることになります。

例えば、年商800万円という事業者の場合、その中に含まれる消費税は約72万円です(税率10%)。

そこから経費に含まれる消費税を引くので、実際の納税額は3〜40万円くらいになるかと思います。

少なくとも、今までより手取りが少なくなることは確実です。

加えて、消費税の申告は知識がない人にはかなり難しいので税理士に頼むことになるでしょう。

そうしますと、税理士に払う手数料も発生します。

というわけで、インボイス制度はこれまで免税事業者だった人にはデメリットしかないのです。

取引先との関係上、インボイス登録をせざるを得ない人もいらっしゃると思いますが、登録しないで済むなら登録しない方がお得です。

↓応援のクリックまたはタップをお願いします。

人気ブログランキングへ

カレンダー

| 12 | 2026/01 | 02 |

| S | M | T | W | T | F | S |

|---|---|---|---|---|---|---|

| 1 | 2 | |||||

| 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 11 | 12 | 13 | 14 | 15 | 16 | 17 |

| 18 | 19 | 20 | 21 | 22 | 23 | 24 |

| 25 | 26 | 27 | 28 | 29 | 30 | 31 |

Follow @miso_shintaro

カテゴリー

プロフィール

HN:

榊原慎太郎

HP:

自己紹介:

1980年生まれ

神奈川県横須賀市出身

好きな料理は鯖の味噌煮

好きな果物はバナナ

営業職のサラリーマンを経て、

公認会計士試験に合格後、会計事務所での勤務を経て2020年8月1日に独立開業

2017年よりふんどしを愛用

メッセージは以下のリンクよりお気軽にお送りください。

お問い合わせフォーム

神奈川県横須賀市出身

好きな料理は鯖の味噌煮

好きな果物はバナナ

営業職のサラリーマンを経て、

公認会計士試験に合格後、会計事務所での勤務を経て2020年8月1日に独立開業

2017年よりふんどしを愛用

メッセージは以下のリンクよりお気軽にお送りください。

お問い合わせフォーム

最新コメント

[07/01 NakamotoEmify]

[06/26 髙橋 豊]

[12/15 NONAME]

[12/24 奥村]

[11/20 高橋 豊]

最新トラックバック

アーカイブ

ブログ内検索

カウンター

P R

アクセス解析